Der Rendite Vergleich zwischen ETFs, Optionsscheinen und Zertifikaten ergibt leider je nach Anlegertyp und auch Phase im Konjunkturzyklus eine unterschiedliche Antwort, wo sich denn eine Investition lohnen könnte. Dies liegt neben dem Investment in ganz unterschiedliche Investmentvehikel auch daran, dass die Funktion von Optionsscheinen beispielsweise eher in der kurzfristigen Absicherung oder auch Spekulation, denn der langfristigen Geldanlage zu suchen ist. Beim Renditenvergleich sollte also das Anlageziel und das Konstruktionsprinzip der jeweiligen Geldanlage detailliert betrachtet werden.

- ETFs stellen den Anlegern das Know-how der Profis zur Verfügung

- Optionsscheine können das Erreichte bewahren oder ein Renditeturbo sein

- Video: ETFs 2014 - Wachstum ungebrochen

- Zertifikate bilden Wertveränderungen nach - meist ohne Laufzeiteinschränkung

- Bei gleicher Sicherheit lässt sich die Rendite vervielfachen

- Renditenvergleich - Die Frage der Risikobereitschaft

- Rendite-Modell 1: das Tagesgeldkonto

- Video: Was ist ein Tagesgeldkonto?

- Rendite-Modell 2: das Festgeldkonto

- Video: Festgeldkonto- Tagesgeldkonto-Festzinsanleihen - aktueller Vergleich

- Rendite-Modell 3: Dividendenzahlungen auf Aktien

- Video: Aktien einfach erklärt

- Rendite-Modell 4: Unternehmensanleihen

- Video: Unternehmensanleihen: Darauf sollten Sie achten!

- Rendite-Modell 5: Fonds

- Video: Fonds einfach erklärt

- Rendite-Modell 6: Gold

- Abgeltungssteuer bei Geldanlagen:

- Fazit zum Thema Geldanlagen und Renditenvergleich:

- Beim Renditevergleich unbedingt auf die Zinssignale achten

- Die grundlegenden Unterschiede zwischen der Risikoposition herausarbeiten

ETFs stellen den Anlegern das Know-how der Profis zur Verfügung

Bei der Anlageklasse der ETFs – der börsengehandelten Investmentfonds – handelt es sich um ganz unterschiedliche Investmentmöglichkeiten, die alle ein gemeinsames Konstruktionsprinzip haben – auch wenn sie ganz unterschiedliche Anlageziele verfolgen. Vor der Erstemission eines ETFs wird die Anlagestrategie erstellt und ein Emissionsprospekt herausgegeben. Jeder mögliche Anleger sieht dann genau in welche Art ETF er investieren würde.

So kann er sich beispielsweise – in einer Phase anziehender Konjunktur oder guter Börsenprognosen – für einen ETF entscheiden, der den Aktienindex nachbildet. Der Renditenvergleich wird dann nach einigen Monaten und Jahren meistens zeigen, dass die Rendite des börsengehandelten Fonds wesentlich höher als bei einem reinen Zinspapier ist. Ein ETF, der den Aktienindex nachbildet, speist seinen Wertzuwachs aus den Dividenden der im Fonds gehaltenen Aktien und der Steigerung der jeweiligen Substanzwerte. Sein Renditemodell setzt also auf die beiden Säulen Kurssteigerung und ausgeschüttete Gewinne.

Die Investition in einen ETF eignet sich für renditeorientierte Anleger, die einen mittel- bis langfristigen Anlagehorizont haben.

Optionsscheine können das Erreichte bewahren oder ein Renditeturbo sein

Der Rendite Vergleich eines Portfolios mit oder ohne einzelnen Positionen in Optionsscheinen ist leider vergleichsweise schwierig. Dies liegt daran, dass es sich bei dem Optionsschein nicht um eine langfristige Anlage im klassischen Sinne handelt. Vielmehr ist er ein Wertpapier, welches das Recht zum Kauf (Call-Option) oder Verkauf (Put) beispielsweise einer Aktie verbrieft.

Wer diese Aktie nicht im Depot hat oder den Optionsschein als reines Instrument zur Steigerung des Vermögenszuwachses betrachtet, der rechnet mit sehr starken Wertveränderungen innerhalb der Laufzeit des Optionsscheines. Da der Herausgeber der Option aber seinerseits eine Prämie für die Risikoübernahme haben möchte, ist ein Optionsschein umso teurer je höher die Laufzeit ist. Das Renditemodell speist sich also aus Kursveränderungen genau in die Richtung, die der Anleger prognostiziert hat.

Da es aber ein hohes Risiko bis hin zum Totalverlust geben kann lohnt sich eine Investition nur für einen sehr kurzen Zeitraum und als kleine Beimischung zum Depot. Beispielsweise um bei einem historischen Höchststand des DAX30 die Abwärtsbewegung mit einem Put abzufedern. Aufgrund der hohen Volatilität ist ein Rendite Vergleich aber erst nach Abschluss der Transaktion möglich.

Video: ETFs 2014 – Wachstum ungebrochen

Zertifikate bilden Wertveränderungen nach – meist ohne Laufzeiteinschränkung

Anleger sollten bei der Investition in Zertifikate auf diejenigen Zertifikate achten, die keine begrenzte Laufzeit haben. Meist werden diese als Open End-Zertifikate bezeichnet und vermeiden den Nachteil, den die Optionsscheine haben: Zertifikate haben keine festgelegte Laufzeit womit es auch nicht passieren kann, dass die Schlussabrechnung zu einem Zeitpunkt fällig wird, bei dem der Markt sich entgegen der Meinung des Anlegers entwickelt hat und der Zeitraum für eine Gegenentwicklung fehlt.

Unter diesem Gesichtspunkt sind Zertifikate eine gute Anlagemöglichkeit insbesondere für die mittel- und langfristige Geldanlage. Bei der Geldanlage in Zertifikate kommt es insbesondere auf die genaue Auswahl des passenden Zertifikats an. Die Bandbreite, die nahezu jeden Anlagebedarf abdeckt, beginnt bei Aktienindices in- und ausländischer Aktienbörsen und geht hin bis zu Zertifikaten, die Rohstoffe oder Edelmetalle in ihrer Wertentwicklung nachbilden.

Beim Renditenvergleich schlagen viele Zertifikate die Festverzinslichen bei weitem, da die Schwankungsbreite bei börsennotierten Aktien, Rohstoffen oder Metallen höher sind als ein niedriger einstelliger Zins. Das Renditemodell eines Zertifikats kann sehr einfach berechnet werden: Die Differenz derWertpapierkauf- und Verkaufsabrechnung wird auf den Haltezeitraum umgerechnet, so dass eine Jahresrendite ausgewiesen werden kann.

Bei gleicher Sicherheit lässt sich die Rendite vervielfachen

Die wenigsten Menschen denken daran, dass alle Konten auf den eigenen Namen bei einer Bank der Einlagensicherung unterliegen. Deshalb verbleiben viel zu viele Einlagen auf den niedrigst verzinsten Sparbüchern, obwohl sie auf Tagesgeldern ebenso sicher und viel renditebringender angelegt werden könnten. Wenn Sie einen Renditevergleich im Internet starten, dann finden Sie wesentlich bessere Angebote. Da zudem für Tagesgeldkonten keine Kontoführungsgebühren anfangen, bedeuten die höheren Zinsen auch tatsächlich wesentlich mehr Ertrag.

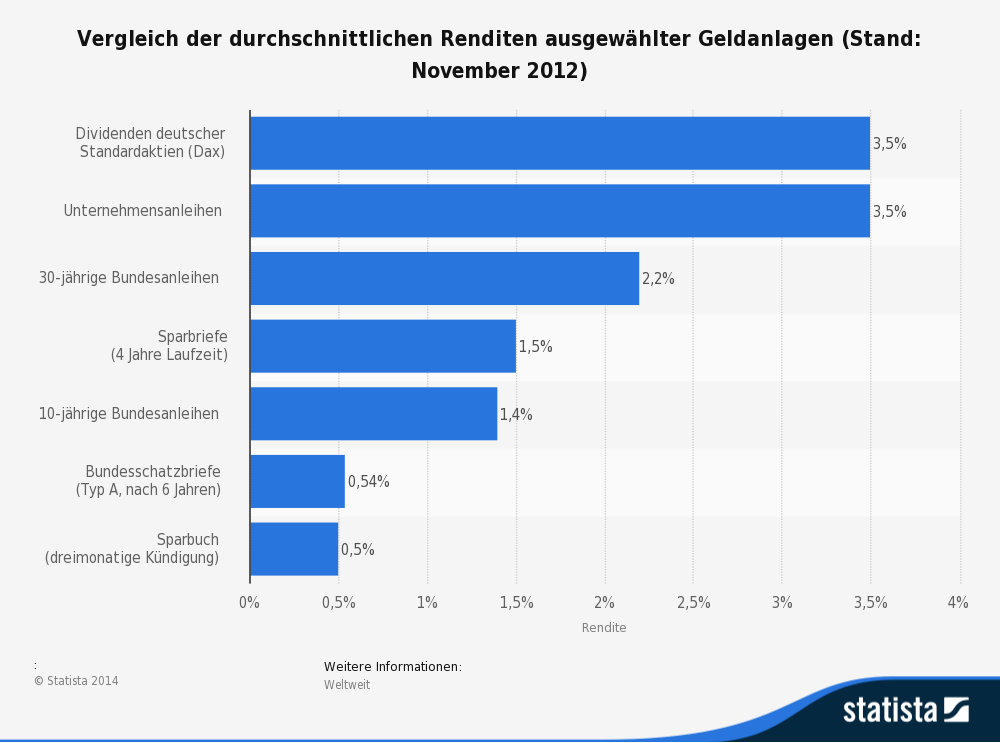

Ein weiterer Tipp bezieht sich auf die Mischung verschiedener Laufzeiten und Renditemöglichkeiten: Wer seine mittel- bis langfristig anzulegenden Gelder auch auf Aktien mit einer hohen Dividendenrendite verteilt, der kann sich über einen beinahe stetigen Wertzuwachs freuen. Dabei kommt es allerdings darauf an, fast nur die sogenannten „defensiven Werte“ oder „konservativen Branchen“ zu suchen und zu finden. Die Dividendenrendite dieser Werte liegt oftmals bei 3 oder 4 Prozent pro Jahr, zusätzlich kann ein Substanzwertzuwachs verbucht werden.

Renditenvergleich – Die Frage der Risikobereitschaft

Wichtig ist dabei die stets die Frage nach der Risikobereitschaft und danach, wie lange man auf die Einlagen zu warten bereit ist. Wer sein Geld schon bald für andere Investitionen braucht, tut gut daran, im Rendite Vergleich kurzfristige Modelle wie Tagesgeldkonten. Können Anleger eine Weile auf ihr Kapital verzichten, sind langfristig ausgerichtete Produkte wie ein Festgeldkonto, Fonds oder Aktien eine interessante Alternative. Im Folgenden stellt der Renditenvergleich verschiedene Anlageklassen vor und nennt Vor- und Nachteile. Denn genau dies verbindet alle Geldanlagen: Je nach Anlegertyp zeichnen sie sich durch Vorteile aus, sind zugleich aber von mehr oder weniger deutlichen Nachteilen geprägt.

Rendite-Modell 1: das Tagesgeldkonto

Der Begriff „Tagesgeldkonto“ deutet an, worum es geht. Gemeint sind Kontomodelle, bei denen Kunden von Tag zu Tag über ihr Geld verfügen können. Unverzichtbar, wenn Anleger ihr Geld möglicherweise kurzfristig für andere Zwecke benötigen. Der Vorteil der Wechselmöglichkeit sorgt dafür, dass Kunden bequem auf Sonderaktionen am Markt reagieren und so höhere Zinsen erzielen können. Ein Beispiel sind Wechsel-Boni, die schnell bei bis zu 50 Euro liegen können. Mitunter werben Banken auch mit Zinsgarantieren für einige Monate. Denn – auch das gehört als möglicher Nachteil zum typischen Tagesgeldkonto – die Zinssätze können theoretisch jederzeit steigen oder sinken.

Kontoführungsgebühren werden in der Regel nicht erhoben. Das macht das „Konto-Hopping“ beim klassischen Tagesgeldkonto lohnend. Online fällt die Kontoeröffnung besonders leicht, was die Flexibilität nochmals erhöht. Der Vergleich der Rendite zeigt, dass Tagesgeldkonten aktuell eher keine hohen Gewinne einbringen. Dennoch ist das Geld dort immer noch besser aufgehoben als auf einem Girokonto ohne Guthaben-Verzinsung. Prüfen sollten Anleger, in welchen Intervallen die Zinsgutschrift erfolgt.

Einige Anbieter rechnen pro Jahr ab, andere je Quartal oder Monat. So können Anleger bei geschickter Auswahl vom Zinseszinseffekt profitieren. Zur Vorsicht ist bei Angeboten aus dem Ausland geraten. Denn hier ist nicht immer eine ähnliche gute Einlagensicherung wie bei deutschen Instituten garantiert, falls es zu einem Zahlungsausfall kommen sollte.

Video: Was ist ein Tagesgeldkonto?

Rendite-Modell 2: das Festgeldkonto

Auch im Wort „Festgeldkonto“ steckt bereits der zentrale Hinweis auf die Funktionsweise. Ein Vorteil ist die hohe Sicherheit der Einlagen auf dem Konto. Sparer investieren ihr Geld für einen vorab festgelegten Zeitraum und erhalten während der vereinbarten Laufzeit einen fixen Zinssatz. Die Zinssätze bei Konten dieser Art variieren meist auf Basis der Laufzeiten. Dies erklärt sich daraus, dass Kunden Banken ihr Geld dauerhaft für Investitionen und Spekulationen zur Verfügung stellen.

Übliche Zeiträume liegen im Bereich von mindestens einem halben Jahr bis zu fünf Jahren, teilweise auch darüber hinaus. Ein Nachteil: Wird das Kapital vorzeitig benötigt, kann das Geld meist nicht abgerufen werden. Nur in Ausnahmefällen können Sparer ihr Geld vor Ablauf der Frist abheben. Im Ernstfall gegen eine Gebühr, die die Rendite schmälert. Nachteilig kann sich auswirken, dass Banken ihre Konten mitunter erst ab einer gewissen Mindesteinlage von ein paar tausend Euro offerieren. Kleinanleger haben somit das Nachsehen.

Wie beim Tagesgeldkonto sollte die gebotene Einlagensicherung eine zentrale Rolle im Rendite Vergleich für Festgeldangebote stehen.

Video: Festgeldkonto- Tagesgeldkonto-Festzinsanleihen – aktueller Vergleich

Rendite-Modell 3: Dividendenzahlungen auf Aktien

Aktien sind ein interessanter Ansatz, um mit dem nötigen Know-how gute Renditen zu realisieren. Allerdings braucht es vielfach einen langen Atem, um Gewinne zu erzielen. Anders sieht es im Falle der so genannten Dividenden aus, die viele Aktienunternehmen an Aktionäre als Gewinnbeteiligung ausschütten. Mehrheitlich steigen die Dividenden, wenn die Jahres-Gewinne höher ausfallen. Der Nachteil besteht darin, dass in schlechten Phasen neben den Aktienkursen meist auch die Dividenden sinken.

Oder sie entfallen gänzlich, wenn die Bilanzen schlecht aussehen. Anleger, die auf große DAX-Unternehmen setzten, konnten in der Vergangenheit mit Investitionssummen von 10.000 Euro auf zehn Jahre gerechnet üppige Dividenden-Renditen in Höhe von teils mehr als 3.000 Euro verbuchen. Die Gewinne mit den Aktien selbst sahen im selben Zeitraum oft deutlich schlechter aus.

Video: Aktien einfach erklärt

Rendite-Modell 4: Unternehmensanleihen

Die internationale Wirtschafts- und Finanzkrise hatte massive Veränderungen der Wirtschaft selbst zur Folge. Waren Staatsanleihen früher sehr gefragt, während viele Anleger beim Thema Unternehmensanleihen eher Vorsicht walten ließen, verhält sich die Lage heute in einigen Bereichen andersherum. Unternehmen beschaffen sich über Anleihen frisches Kapital am freien Markt. Konzerne aus wichtigen Wirtschaftssparten (Bsp.: Rohstoffsektor, Pharmaindustrie, Automobilsparte) bieten dabei nicht selten mehr als ordentliche Renditen.

Auch hier entscheidet die Laufzeit über die Höhe der Zinssätze. Besonders hohe Renditen locken bei Unternehmen, die mit wirtschaftlichen Problemen hadern, locken mit besonders üppigen Zinsen. Parallel dazu steigt natürlich das Risiko, dass Einlagen verloren gehen, wenn ein Konzern in die Insolvenz abstürzt.

Video: Unternehmensanleihen: Darauf sollten Sie achten!

Rendite-Modell 5: Fonds

Anleger, die sich mit den Zinsofferten klassischer Geldanlagen wie Tages- oder Festgeld nicht zufrieden geben möchten, landen unweigerlich an der Börse. Wer nicht das nötige Wissen für den eigenständigen Aktienhandel mitbringt, sollte sich mit dem Thema Investmentfonds befassen. Investoren legen ihr Kapital hier in die Hände erfahrener Fondsmanager. Das Verlustrisiko wird in diesem Fall durch Streuung (Diversifikation) des Gesamtkapitals in unterschiedliche Bereiche des Marktes erreicht.

Die oft guten Werte im Fonds Rendite Vergleich ergeben sich daraus, dass Fonds sehr große Summen bewegen, weil Gelder vieler Investoren in einen Topf fließen. Verantwortlich für Fondsangebote zeichnen Fondsgesellschaften, die mehrheitlich zu Banken oder Versicherungsgesellschaften gehören. Mit mehr Kapital können Manager bessere Risikostreuungen erreichen. Entstehen in einem Bereich Verluste, werden diese durch Gewinne aus anderen Bereichen ausgeglichen, so dass unterm Strich im Idealfall ein (deutliches) Plus herauskommt.

Video: Fonds einfach erklärt

Rendite-Modell 6: Gold

Während der Krisenjahre hat Gold nach einigen schwächeren Jahren zur alten Stärke zurückgefunden. Nach wie vor gilt das Edelmetall als krisensicher und hat zuletzt wiederholt mehrfach ein Allzeithoch erreicht. Selbst im Falle eines Zusammenbruchs der internationalen Finanzsysteme und eines massiven Inflationsanstiegs hält Gold als System-unabhängiges Anlagemodell seinen Wert und hat den Ruf als „sicherer Hafen“ für Anleger durchaus verdient. Erhältlich ist Gold in Form von Münzen oder Barren.

Ein Vorteil ist darin zu sehen, dass der Staat auf den Goldkauf und -verkauf keine Mehrwertsteuer erhebt. Jedoch – dies der offensichtlichste Nachteil im Rendite Vergleich – verdienen Gold-Investoren lediglich an einem Kursanstieg.

Eine Verzinsung gibt es nicht. Zudem werden von den Anbietern Aufschläge beim Verkauf erhoben, die zusätzlich zum aktuellen Goldkurs gezahlt werden. Zudem fallen Gebühren für die Lagerung in Banktresoren oder bei Anbieter anderer sicherer Aufbewahrungsorte an. Denn während Münzen noch bequem und sicher zuhause aufbewahrt werden können, wird kaum ein Anleger Gold mit eine vier- oder fünfstelligen Gegenwert in Barren-Form in der eigenen Wohnung verwahren wollen.

Abgeltungssteuer bei Geldanlagen:

Es sei darauf hingewiesen, dass der deutsche Fiskus bei allen vorgestellten Geldanlagen die Hand aufhält und mitverdient. Gemeint ist hier die so genannte Abgeltungssteuer, die seit 2009 pauschal auf alle Kapitaleinkünfte in Höhe von 25 Prozent (zzgl. Solidaritätszuschlag und je nach persönlicher Situation der Anleger Kirchensteuer) auf alle Kapitalerträge fällig wird. Allerdings sieht der Gesetzgeber diesbezüglich einen Sparer-Pauschbetrag in Höhe von 801 Euro (für Singles) bzw. 1.602 Euro (für Verheiratete) vor.

Fazit zum Thema Geldanlagen und Renditenvergleich:

Die Erläuterungen zeigen, weshalb sich Anleger in Erwartung einer hohen Rendite einem präzisen Vergleich widmen sollten. Nicht nur im Hinblick auf die möglichen Gewinne erweist sich der Renditenvergleich als Vorteil – auch und gerade bezüglich der Risiken sollten sich Sparer genau informieren.

Beim Renditevergleich unbedingt auf die Zinssignale achten

Auch in der Niedrigzinsphase gilt die übliche Zinsstrukturkurve weiter: Dies bedeutet, dass beispielsweise fünfjährige Geldanlagen mehr Zinsen abwerfen als die Tagesgelder oder die Festgelder mit nur sehr kurzer Laufzeit. Allerdings sollte beim Renditenvergleich immer die „Mehr Rendite“ und das Zinsänderungsrisiko abgewogen werden. Wenn sich im August 2014 die Meldungen häufen, dass die amerikanische Notenbank wahrscheinlich Mitte 2015 die Zinsen anheben wird, dann ist ganz klar: Wer jetzt eine 10-jährige Geldanlage zu festen Konditionen abschließt, der wird im ersten Jahr vergleichsweise sehr gute Zinsen erhalten.

Liegt dann allerdings weitere 9 Jahre auf dem vereinbarten Zinssatz fest. Dies kann den Vorteil des ersten Jahres überkompensieren. Ein guter Renditevergleich befasst sich deshalb immer mit dem zu erzielenden Zinssatz, der geplanten Geldanlagedauer und einer zumindest überblicksmäßigen Betrachtung der demnächst folgenden Zinserhöhungen. Aus dieser Sicht heraus sind im Moment eher die 1- bis 2-jährigen Geldanlagen zu empfehlenswerter und dürften deshalb in keinem Rendite Vergleich fehlen.

Die grundlegenden Unterschiede zwischen der Risikoposition herausarbeiten

Der Renditevergleich ist nicht vollständig, wenn der Anleger nicht an die Risikoposition und die Gefahr einer nicht möglichen vollständigen Rückzahlung denkt. Für alle Spareinlagen, also Bankkonten auf Kundennamen bei einer Bank, gilt die mehrfache Absicherung durch verschiedenste Einlagengarantien:

Die Einlagengarantie des Bankensektors wird dabei durch die Garantie der Bundesregierung und die EU-Regelungen ergänzt. Bei der Geldanlage in Aktien mit einer hohen Dividendenrendite gibt es eine solche Garantie nicht, aber den Markenwert und die Buchwerte beispielsweise der weltweit tätigen Unternehmen á la Daimler, BASF & Co.

Keine Kommentare

Es gibt noch keine Kommentare! Schreiben Sie den ersten Kommentar zu diesem Artikel!